Erhöhung des Privatanteils bei Geschäftsfahrzeugen ab 1. Januar 2022

Die Umsetzung der Motion «Fabi. Übermässige administrative Belastung bei Geschäftsfahrzeuginhabern» führt zu einer administrativen Vereinfachung bei der Privatnutzung des Geschäftsfahrzeuges, im Gegenzug aber zu einer Mehrbelastung in Form des erhöhten Privatanteils. Die entsprechende Änderung der Verordnung über den Abzug der Berufskosten tritt per 1. Januar 2022 in Kraft. Die geänderten Bestimmungen können Anlass sein, die Geschäftsfahrzeugs-Praxis in Ihrem Unternehmen erneut zu überprüfen.

Die mit der Einführung der Fabi-Bestimmungen verbundenen Komplikationen und Abgrenzungsfragen waren so nicht vorhergesehen worden und führten zu grossen administrativen Mehrbelastungen. Insbesondere die Abgrenzungs- und Deklarationsfragen bei Aussendienst-Mitarbeitenden sind ein grosses Ärgernis. Das Problem wurde bald erkannt, so dass die Fabi-Motion im Parlament ohne grosse Widerstände verabschiedet wurde, worauf der Bundesrat mit der nun umzusetzenden Vereinfachungsvorlage reagierte.

Änderung konkret

Der pauschale Privatanteil wird von monatlichen 0.8 auf 0.9 Prozent erhöht. Dies bedeutet, dass ab dem 1. Januar 2022 auf den Anschaffungswert eines Geschäftsfahrzeugs 10.8 Prozent Privatanteil berechnet werden, anstelle von 9.6 Prozent wie bis anhin.

Im Unterschied zur bisherigen Praxis sind die unentgeltlichen Arbeitswegkosten im jährlichen Privatanteil von 10.8 Prozent bereits berücksichtigt. Es ist aber weiterhin möglich, die effektiven Fahrtkosten abzuziehen, wobei dann allerdings ein Fahrtenkontrollheft für die Steuererklärung als Nachweis mitzuliefern ist.

Auswirkungen aus Arbeitgeberperspektive

Für Arbeitgebende mit Aussendienst-Mitarbeitenden bedeutet die Praxisänderung primär eine administrative Vereinfachung bei der Handhabung von privat genutzten Geschäftsfahrzeugen. So müssen beispielsweise die Arbeitgeber künftig auf den Lohnausweisen der Arbeitnehmenden keine Angaben zum Anteil des Aussendienstes machen und diesen somit auch nicht mühsam berechnen. Diese Erleichterungen sprechen erheblich für die neue Pauschallösung.

Kostenmässig wirkt sich die Erhöhung des Privatanteils auf die Arbeitgebenden aus, indem sich ihre Sozialversicherungs- und MWST-Abgaben minim erhöhen.

Auswirkungen für Arbeitnehmer

Für Arbeitnehmende wirkt sich die Erhöhung des Privatanteils zum einen auf das steuerbare Einkommen aus und somit auf ihre Steuerlast, zum anderen bewirkt sie höhere Sozialversicherungsabgaben. Da der höhere Privatanteil nun den unentgeltlichen Arbeitsweg (im Geschäftsfahrzeug) abdeckt, entfallen neu die Fabi-Korrekturen in der Steuererklärung.

Anstelle der pauschalen Abrechnung des Privatanteils kann zukünftig immer noch die effektive Abrechnung angewendet werden. Daraus ergeben sich je nach Situation des Arbeitnehmenden unterschiedliche Vor- und Nachteile. Diese werden in den nachfolgenden Rechenbeispielen verdeutlicht.

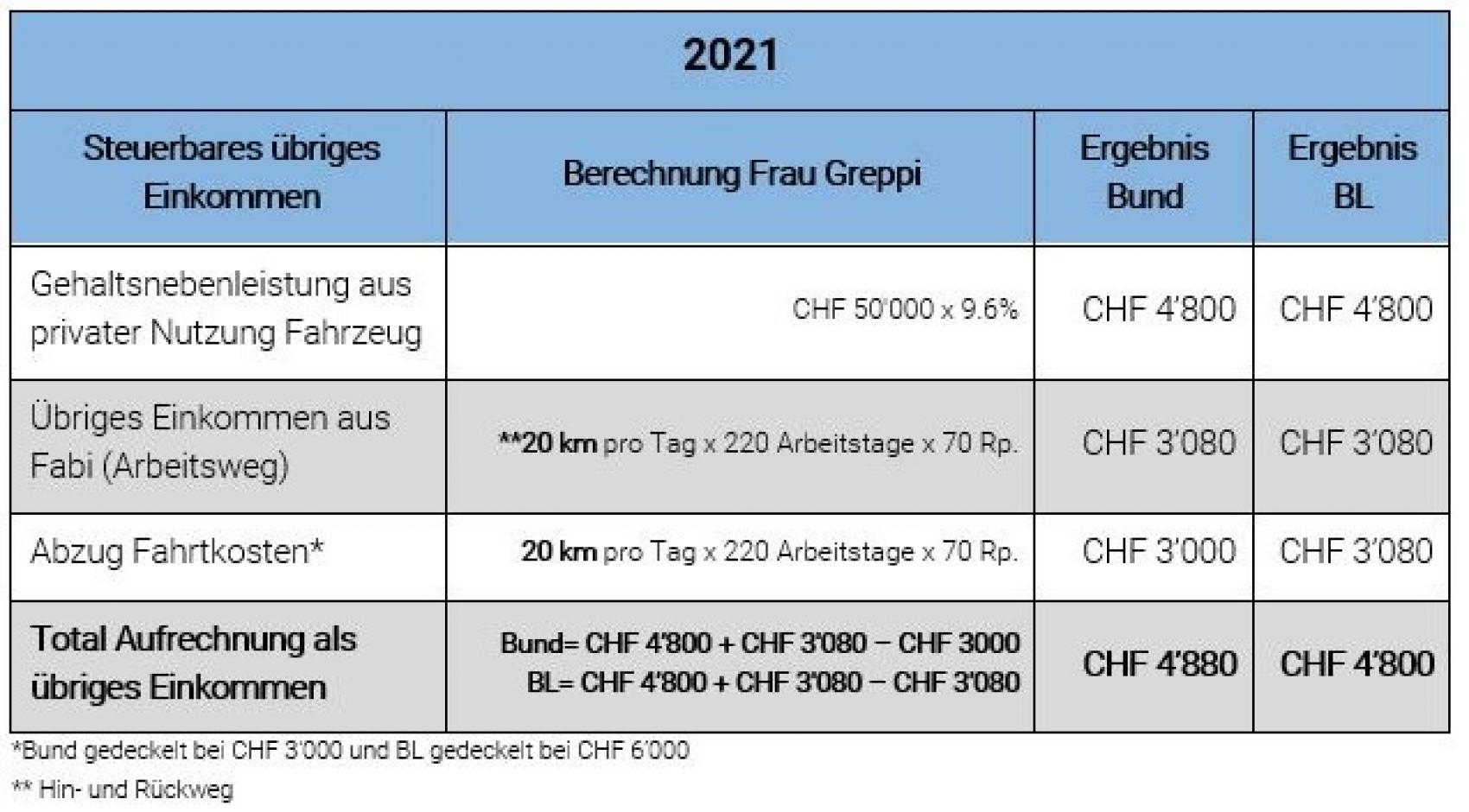

Was gilt noch bis Ende 2021?

Bis und mit Steuerperiode 2021 werden den Arbeitnehmenden monatlich 0.8% Privatanteil berechnet. Verwenden sie das Fahrzeug zusätzlich unentgeltlich für den Arbeitsweg, so muss dieser als übriges Einkommen aus Fabi versteuert werden (70 Rappen pro Kilometer Arbeitsweg).

Auswirkung der Änderung ab 1. Januar 2022

Arbeitnehmende mit einem langen Arbeitsweg profitieren von der neuen Pauschal-Regelung. Personen mit einem kurzen Arbeitsweg hingegen werden stärker belastet. Hier lohnt sich allenfalls die administrativ aufwändigere effektive Abrechnung mit Fahrtenbuch.

Die Auswirkungen auf kantonaler Ebene können sich wegen der aktuell unterschiedlichen Höhe des Fahrtkostenabzuges unterscheiden.

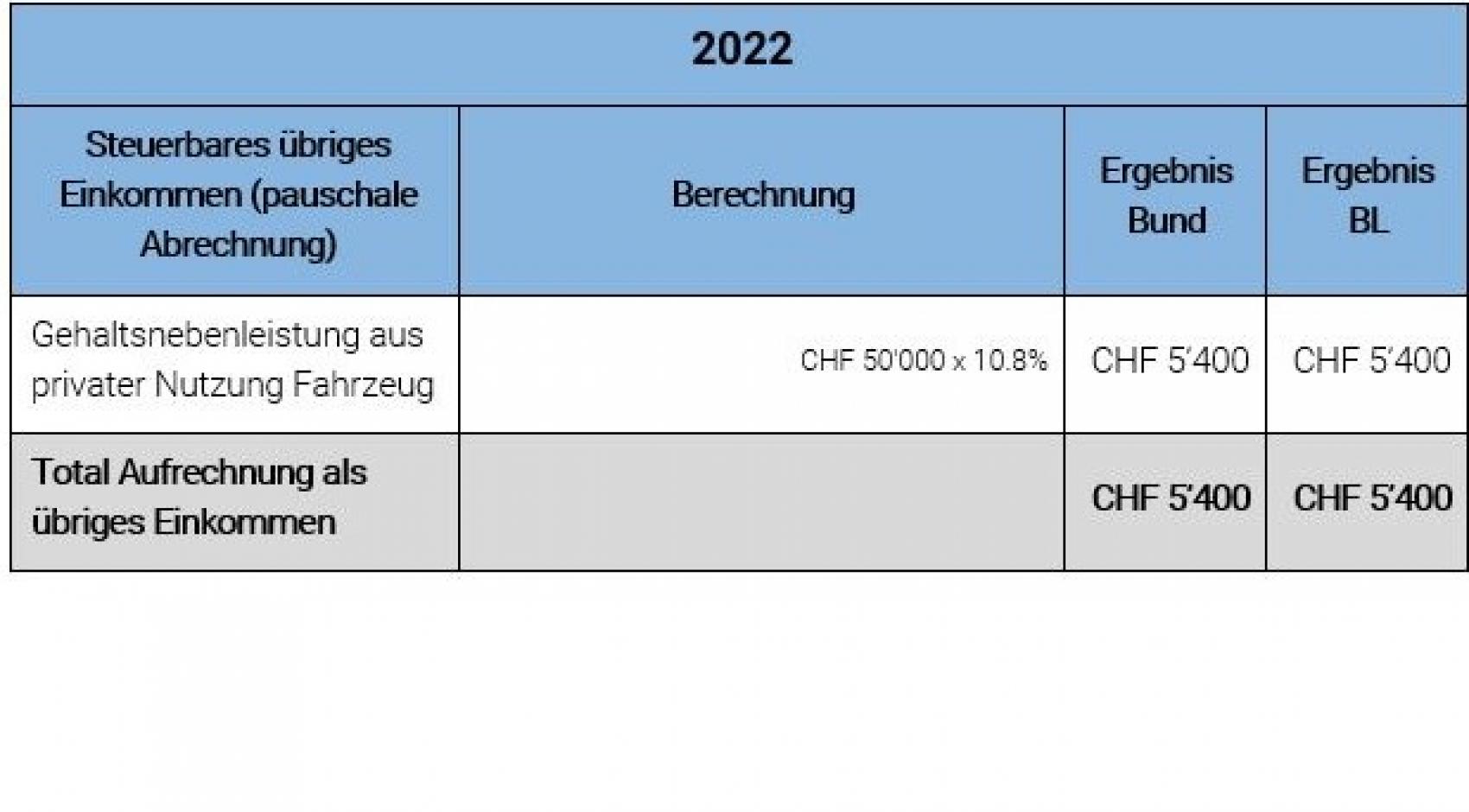

Rechenbeispiel: alte und neue Praxis (2021 und 2022)

Die Arbeitgeberin stellt Frau Greppi ein Geschäftsfahrzeug unentgeltlich zur Verfügung, welches sie sowohl für den Arbeitsweg als auch für sonstige private Zwecke nutzen kann. Zwischen Wohn- und Arbeitsstätte legt sie pro Tag 20 Kilometer zurück (kurzer Arbeitsweg). Ihr wird dafür monatlich ein pauschaler Privatanteil von 0.8% bzw. von 0.9% des ursprünglichen Anschaffungswertes des Fahrzeuges (CHF 50'000) berechnet.

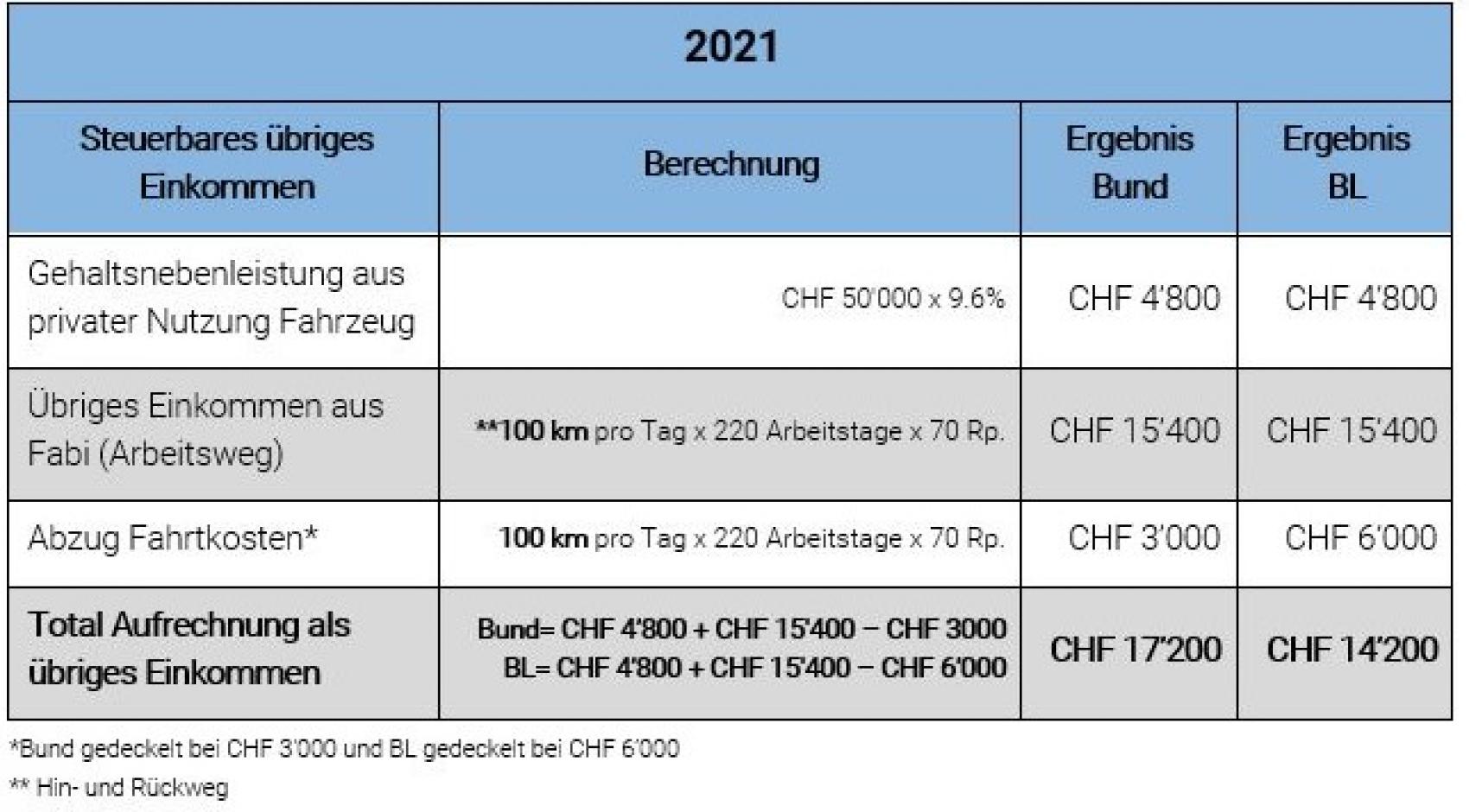

Je nach Länge des Arbeitsweges unterscheiden sich die Steuerfolgen

erheblich. Dies soll ein weiteres Beispiel mit einem langen Arbeitsweg aufzeigen:

Herr Wartenweiler darf ebenso ein Geschäftsfahrzeug für private Zwecke

verwenden. Die Ausgangslage ist dieselbe wie bei Frau Greppi, mit dem

Unterschied des deutlich längeren Arbeitswegs von 50 Kilometern, d.h. 100

Kilometer am Tag. Er ist nicht im Aussendienst tätig.

Vergleich Steuerperiode 2021 & 2022

Fazit kurzer Arbeitsweg

Frau Greppi muss infolge der Erhöhung des pauschalen Privatanteils bei der Bundessteuer 520 Franken mehr Einkommen in der Steuererklärung 2022 deklarieren und versteuern als im 2021. Beim Staat (BL) sind es 600 Franken mehr.

Fazit langer Arbeitsweg

Bei einem langen Arbeitsweg sieht das Ergebnis bereits wesentlich anders aus: Herr Wartenweiler profitiert erheblich von der neuen Regelung. Mit dem täglichen Arbeitsweg von 100 Kilometern reduziert sich sein steuerbares Einkommen gegenüber vorher um 11'800 Franken auf Bundesebene und um 8'800 Franken bei der Staatssteuer.

Vorteil langer Arbeitsweg, Nachteil kurzer Arbeitsweg

Die beiden Rechenbeispiele verdeutlichen die Auswirkungen der Neuerungen per 1. Januar 2022. Während bei einem kurzen Arbeitsweg tendenziell steuerliche Nachteile aus der neuen Praxis resultieren, wird die neue Pauschallösung umso günstiger, je länger der Arbeitsweg ausfällt, und zwar sowohl auf Bundes- wie auch auf Kantonsebene.

Zu beachten ist, dass der pauschale Privatanteil weiterhin auch die übrige private Nutzung des Geschäftsfahrzeugs abdeckt.

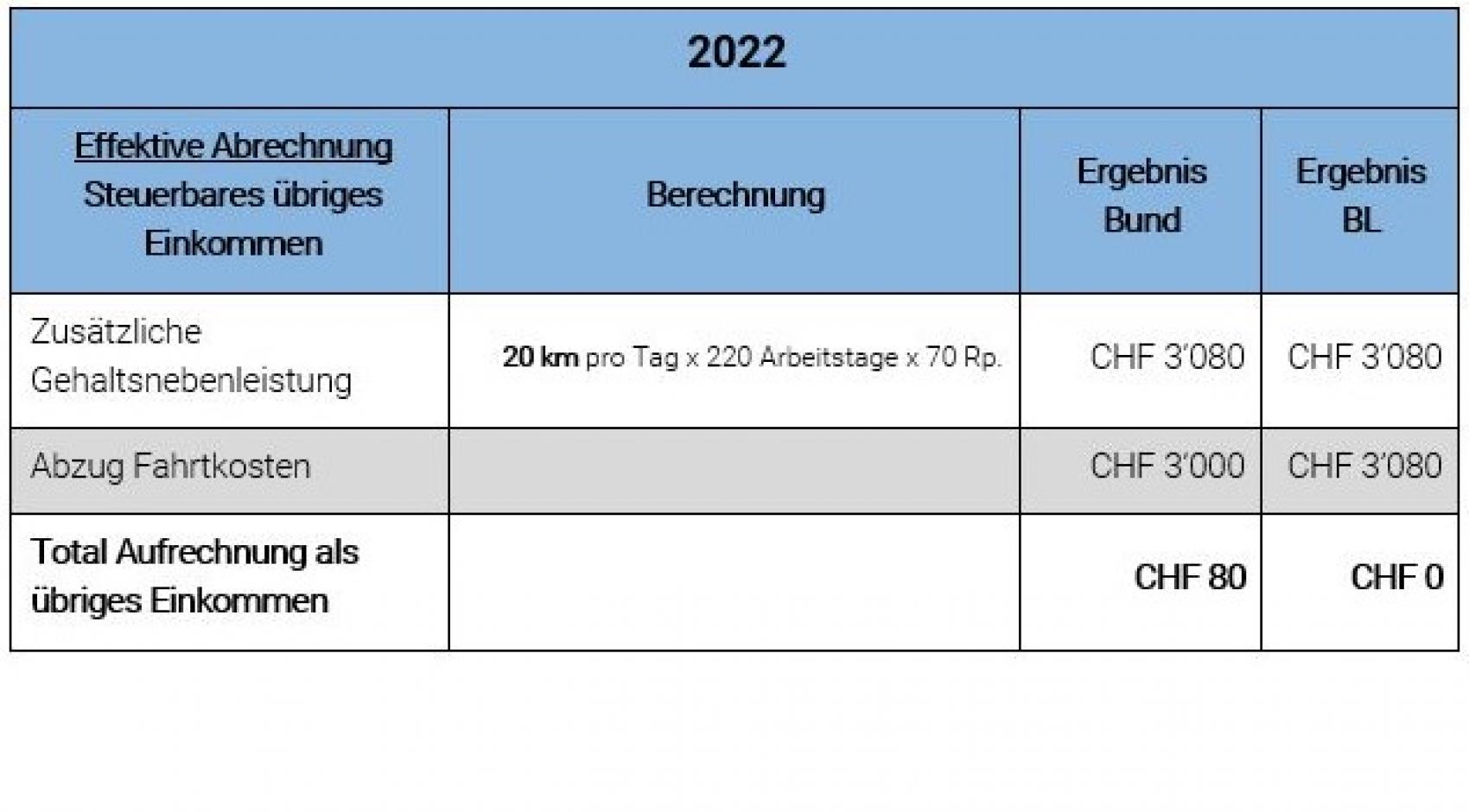

Der steuerliche Vorteil aus der effektiven Methode

Wie bereits erwähnt, dürfen Fahrtkosten gemäss neuer Praxis wahlweise immer noch effektiv abgerechnet werden, wobei dann der pauschale Privatanteil von 9.6 bzw. 10.8 Prozent entfällt. Je nach Länge des Arbeitswegs ist eine effektive Abrechnung für die Arbeitnehmenden aus steuerlicher Sicht vorteilhafter. Dazu stellen wir ein vereinfachtes Rechenbeispiel auf mit einer geringen privaten Nutzung.

Bei einem Arbeitsweg von 20 Kilometern erleidet Frau Greppi gemäss den vorherigen Berechnungen einen Nachteil aus der Praxisänderung per 1.1.2022. In diesem Zusammenhang kann abgeklärt werden, ob die effektive Abrechnung dem pauschalen Privatanteil vorzuziehen ist.

Wichtig: Zur Vereinfachung des Beispiels wird davon ausgegangen, dass die private Nutzung des Geschäftsfahrzeugs ausschliesslich den Arbeitsweg beinhaltet. Im Normalfall ist die sonstige individuelle Privatnutzung hinzuzurechnen wie bspw. Nutzung des Geschäftsfahrzeugs für Ferien, Einkäufe, Wochenendfahrten usw. Das Fahrtenbuch muss lückenlos geführt. Dies bedeutet, dass jeder gefahrene Kilometer, egal ob privat oder geschäftlich, in einem Fahrtenbuch erfasst werden muss!

Aus dem Zahlenbeispiel ist ersichtlich, dass hier die effektive Methode steuerlich vorteilhafter wäre. Frau Greppi muss mit der effektiven Methode auf Bundesebene 5’320 Franken und auf Staatsebene sogar 5'400 Franken weniger versteuern. Ob der Steuervorteil allerdings die erheblichen administrativen Mehraufwendungen rechtfertigt, bleibt im Einzelfall zu beurteilen. Dies kann vor allem der Fall sein, wenn das Fahrzeug generell kaum privat genutzt wird.

Folgen für die Mehrwertsteuer

Die Vereinfachung in der Abgeltung der Privatnutzung des Geschäftsfahrzeuges wird noch mehrwertsteuerliche Fragen aufwerfen, wobei jetzt schon mit grosser Sicherheit davon ausgegangen werden kann, dass die Erhöhung des Privatanteils auch für die Mehrwertsteuer übernommen wird.